Pengertian Kebijakan Moneter

Kebijakan moneter pada dasarnya merupakan suatu kebijakan yang bertujuan untuk mencapai keseimbangan internal (pertumbuhan ekonomi yang tinggi, stabilitas harga, pemerataan pembangunan) dan keseimbangan eksternal (keseimbangan neraca pembayaran) serta tercapainya tujuan ekonomi makro, yakni menjaga stabilisasi ekonomi yang dapat diukur dengan kesempatan kerja, kestabilan harga serta neraca pembayaran internasional yang seimbang.

Apabila kestabilan dalam kegiatan perekonomian terganggu, maka kebijakan moneter dapat dipakai untuk memulihkan (tindakan stabilisasi). Pengaruh kebijakan moneter pertama kali akan dirasakan oleh sektor perbankan, yang kemudian ditransfer pada sektor riil. Kebijakan moneter didefinisikan dengan rencana dan tindakan otoritas moneter yang terkoordinasi untuk menjaga keseimbangan moneter, dan kestabilan nilai uang, mendorong kelancaran produksi dan pembangunan, serta memperluas kesempatan kerja guna meningkatkan taraf hidup rakyat.

Wikipedia memberikan definisi kebijakan moneter dengan sebuah proses yang dilakukan oleh pemerintah, bank sentral, atau otoritas moneter dari sebuah negara untuk mengontrol, penawaran uang, ketersediaan uang, tingkat bunga, dalam rangka mencapai seperangkat tujuan orientasi kepada pertumbuhan dan stabilitas ekonomi. Dimana biasanya kebijakan moneter dikenal sebagai pilihan antara kebijakan ekspansi atau kebijakan kontraksi.

Jadi dapat disimpulkan dari pengertian di atas bahwa kebijakan moneter adalah semua upaya atau tindakan bank sentral untuk mempengaruhi perkembangan moneter (uang beredar, suku bunga, kredit dan nilai tukar) untuk mencapai tujuan ekonomi tertentu. Sebagai bagian dari kebijakan ekonomi makro, maka tujuan kebijakan moneter adalah untuk membantu mencapai sasaran-sasaran makroekonomi antara lain: pertumbuhan ekonomi, penyediaan lapangan kerja, stabilitas harga dan keseimbangan neraca pembayaran. Keempat sasaran tersebut merupakan tujuan/sasaran akhir kebijakan moneter (final target).

Idealnya, semua sasaran akhir kebijakan moneter harus dapat dicapai secara bersamaan dan berkelanjutan. Namun, pengalaman di banyak negara termasuk di Indonesia menunjukkan bahwa hal yang dimaksud sulit dicapai, bahkan ada kecenderungan bersifat kontradiktif. Misalnya kebijakan moneter yang kontraktif untuk menekan laju inflasi dapat berpengaruh negatif terhadap pertumbuhan ekonomi dan penciptaan kesempatan kerja.

Baca Juga Artikel Yang Mungkin Berhubungan : Pengertian Kebijakan Moneter Bank Sentral Untuk Mengatasi Inflasi Beserta Tujuannya

Jenis – Jenis Kebijakan Moneter

Kebijakan moneter pada dasarnya merupakan suatu kebijakan yang bertujuan untuk mencapai keseimbangan internal (pertumbuhan ekonomi yang tinggi, stabilitas harga, pemerataan pembangunan) dan keseimbangan eksternal (keseimbangan neraca pembayaran) serta tercapainya tujuan ekonomi makro, yakni menjaga stabilisasi ekonomi yang dapat diukur dengan kesempatan kerja, kestabilan harga serta neraca pembayaran internasional yang seimbang.

Apabila kestabilan dalam kegiatan perekonomian terganggu, maka kebijakan moneter dapat dipakai untuk memulihkan (tindakan stabilisasi). Pengaruh kebijakan moneter pertama kali akan dirasakan oleh sektor perbankan, yang kemudian ditransfer pada sektor riil. Kebijakan moneter dapat digolongkan menjadi dua yaitu :

Kebijakan moneter ekspansif (Monetary expansive policy)

Adalah suatu kebijakan dalam rangka menambah jumlah uang yang beredar. Kebijakan ini dilakukan untuk mengatasi pengangguran dan meningkatkan daya beli masyarakat (permintaan masyarakat) pada saat perekonomian mengalami resesi atau depresi. Kebijakan ini disebut juga kebijakan moneter longgar (easy money policy)

Kebijakan Moneter Kontraktif (Monetary contractive policy)

Adalah suatu kebijakan dalam rangka mengurangi jumlah uang yang beredar. Kebijakan ini dilakukan pada saat perekonomian mengalami inflasi. Disebut juga dengan kebijakan uang ketat (tight money policy)

Baca Juga Artikel Yang Mungkin Berhubungan : √ Tindakan Ekonomi : Pengertian, Jenis, Motif, Dan Contohnya

Tujuan Kebijakan Moneter

Bank Indonesia memiliki tujuan untuk mencapai dan memelihara kestabilan nilai rupiah. Tujuan ini sebagaimana tercantum dalam UU No. 3 tahun 2004 pasal 7 tentang Bank Indonesia. Hal yang dimaksud dengan kestabilan nilai rupiah antara lain adalah kestabilan terhadap harga-harga barang dan jasa yang tercermin pada inflasi.

Untuk mencapai tujuan tersebut, sejak tahun 2005 Bank Indonesia menerapkan kerangka kebijakan moneter dengan inflasi sebagai sasaran utama kebijakan moneter (Inflation Targeting Framework) dengan menganut sistem nilai tukar yang mengambang (free floating). Peran kestabilan nilai tukar sangat penting dalam mencapai stabilitas harga dan sistem keuangan. Oleh karenanya, Bank Indonesia juga menjalankan kebijakan nilai tukar untuk mengurangi volatilitas nilai tukar yang berlebihan, bukan untuk mengarahkan nilai tukar pada level tertentu.

Dalam pelaksanaannya, Bank Indonesia memiliki kewenangan untuk melakukan kebijakan moneter melalui penetapan sasaran-sasaran moneter (seperti uang beredar atau suku bunga) dengan tujuan utama menjaga sasaran laju inflasi yang ditetapkan oleh Pemerintah. Secara operasional, pengendalian sasaran-sasaran moneter tersebut menggunakan instrumen-instrumen, antara lain operasi pasar terbuka di pasar uang baik rupiah maupun valuta asing, penetapan tingkat diskonto, penetapan cadangan wajib minimum, dan pengaturan kredit atau pembiayaan. Bank Indonesia juga dapat melakukan cara-cara pengendalian moneter berdasarkan Prinsip Syariah.

Secara umum tujuan dari kebijakan moneter antara lain:

- Mengedarkan mata uang sebagai alat pertukaran (medium of exchange) dalam perekonomian.

- Mempertahankan keseimbangan antara kebutuhan likuiditas perekonomian dan stabilitas tingkat harga.

- Distribusi likuiditas yang optimal dalam rangka mencapai pertumbuhan ekonomi yang diinginkan pada berbagai sektor ekonomi

- Membantu pemerintah melaksanakan kewajibannya yang tidak dapat terealisasi melalui sumber penerimaan yang normal.

- Menjaga kestabilan Ekonomi Artinya pertumbuhan arus barang dan jasa seimbang dengan pertumbuhan arus barang dan jasa yang tersedia.

- Menjaga kestabilan Harga .Harga suatu barang merupakan hasil interaksi antara jumlah uang yang beredar dengan jumlah uang yang tersedia di pasar.

- Meningkatkan kesempatan kerja ,Pada saat perekonomian stabil pengusaha akan mengadakan investasi untuk menambah jumlah barang dan jasa sehingga adanya investasi akan membuka lapangan kerja baru sehingga memperluas kesempatan kerja masyarakat.

- Memperbaiki neraca Perdagangan Kerja Masyaraka Dengan jalan meningkatkan ekspor dan mengurangi impor dari luar negeri yang masuk ke dalam negeri atau sebaliknya.

Baca Juga Artikel Yang Mungkin Berhubungan : Lembaga Keuangan : Pengertian, Manfaat, Fungsi, Dan Jenis Beserta Contohnya Secara Lengkap

Fungsi Kebijakan Moneter

Dari pengertian kebijakan moneter adalah suatu kebijakan yang diambil oleh pemerintah (Bank Sentral) untuk menambah dan mengurangi jumlah uang yang beredar.

Sejak tahun 1945, kebijakan moneter hanya digunakan sebagai kebijakan ekonomi untuk mencapai stabilitas ekonomi jangka pendek. Adapun kebijakan fiscal digunakan dalam pengendalian ekonomi jangka panjang. Namun pada saat ini kebijakan moneter merupakan kebijakan utama yang dipergunakan untuk pengendalian ekonomi jangka pendek dan jangka panjang. Untuk mempengaruhi jumlah uang yang beredar, pemerintah dapat melakukan kebijakan uang ketat dan kebijakan uang longgar.

1. Tight Money Policy, yaitu kebijakan Bank Sentral untuk mengurangi jumlah uang yang beredar dengan cara :

- a. Menaikan suku bunga

- b. Menjual surat berharga

- c. Menaikan cadangan kas

- d. Membatasi pemberian kredit

2. Easy Money Policy, yaitu kebijakan yang dilakukan oleh Bank Sentral untuk menambah jumlah uang yang beredar dengan cara :

- a. Menurunkan tungkat suku bunga

- b. Membeli surat-surat berharga

- c. Menurunkan cadangan Kas

- d. Memberikan kredit longgar.

Mengingat tugas spesifik yang diemban oleh Bank Indonesia, Bank Indonesia tidak sepenuhnya dapat mengendalikan inflasi, terutama tekanan inflasi yang berasal dari sisi penawaran (cost push inflation). Bank Indonesia, melalui kebijakan moneter, dapat mempengaruhi inflasi dari sisi permintaan, seperti investasi dan konsumsi masyarakat. Misalnya, kebijakan kenaikan suku bunga dapat menge-’rem’ pengeluaran masyarakat dan pemerintah sehingga dapat menurunkan permintaan secara keseluruhan yang pada akhirnya dapat menurunkan inflasi. Selain itu, kenaikan suku bunga ini dapat menguatkan nilai tukar melalui peningkatan (positive) interest rate differential.

Demikian juga, Bank Indonesia dapat mempengaruhi ekspektasi masyarakat melalui kebijakan yang konsisten dan kredibel. Harapannya adalah sasaran (target) inflasi Bank Indonesia diacu oleh masyarakat dan pelaku ekonomi sehingga inflasi yang terjadi dapat sama atau mendekati sasaran inflasi. Apabila kondisi ini terjadi, maka biaya pengendalian moneter dapat diminimalkan.

Secara teori, kebijakan moneter dapat ditransmisikan melalui berbagai jalur (channel), yaitu jalur suku bunga, jalur kredit perbankan, jalur neraca perusahaan, jalur nilai tukar, jalur harga aset, dan jalur ekspektasi. Dengan melewati jalur-jalur tersebut, kebijakan moneter akan ditransmisikan dan berpengaruh ke sektor finansial dan sektor riil setelah beberapa waktu lamanya (lag of monetery policy).

Selain kebijakan moneter yang bersifat “langsung” seperti di atas, bank sentral juga dapat mempengaruhi tujuan akhirnya secara “tidak langsung”, yaitu melalui berbagai regulasi dan himbauan (moral suassion) kepada sektor perbankan guna mempercepat mekanisme transmisi kebijakan moneter. Dalam melaksanakan pengendalian moneter Bank Indonesia diberikan kewenangan dalam menggunakan instrumen moneter berupa tetapi tidak terbatas pada operasi pasar terbuka (open market operation), penetapan tingkat diskonto (discount rate), penetapan giro wajib minimum (minimum reserve requirement), dan pengaturan kredit atau pembiayaan.

Ada beberapa syarat yang harus dipenuhi agar kebijakan moneter dapat mencapai keberhasilan dalam pelaksanaannya. Prasyarat tersebut meliputi:

-

Indepensi Bank Sentral.

Sebenarnya tak ada Bank Sentral yang bisa bersifat benar-benar independen tanpa campur tangan dari pemerintah. Namun demikian, ada instrumen kebijakan yang tidak dipengaruhi oleh pemerintah, misalnya melalui kebijakan fiskal. -

Fokus terhadap sasaran.

Pengendalian inflasi hanyalah salah satu di antara beberapa sasaran lain yang hendak dicapai oleh Bank Sentral. Sasaran-sasaran lain kadang-kadang bertentangan dengan sasaran pengendalian inflasi, misalnya sasaran pertumbuhan ekonomi, kesempatan kerja, neraca pembayaran, dan kurs. Oleh karena itu, seharusnya bank Sentral tidak menetapkan sasaran lain dan berfokus pada sasaran utama pengendalian inflasi. -

Capacity to forecast inflation.

Bank Sentral mutlak harus mempunyai kemampuan untuk memprediksi inflasi secara akurat, sehingga dapat menetapkan target inflasi yang hendak dicapai. -

Pengawasan instrument

Bank Sentral harus memiliki kemampuan untuk mengawasi instrumen-instrumen kebijakan moneter. -

Pelaksanaan secara konsisten dan transparan.

Dengan pelaksanaan target inflasi secara konsisten dan transparan, maka kepercayaan masyarakat terhadap kebijakan yang ditetapkan semakin meningkat.

Baca Juga Artikel Yang Mungkin Berhubungan : Definisi Peluang Usaha Dan Resiko Usaha Dalam Ekonomi

Instrumen Kebijakan Moneter

Intrumen yang dapat didayagunakan oleh pemerintah dalam upaya pengambilan kebijakan moneter diantaranya ialah :

- Kebijakan Operasi Pasar Terbuka

Operasi pasar terbuka ialah salah satu kebijakan yang diputuskan oleh bank sentral untuk menambah atau mengurangi jumlah uang yang beredar. Kebijakan ini diambil dengan cara menjual SBI (Sertifikat Bank Indonesia) atau membeli surat-surat berharga yang ada di pasar modal. -

Kebijakan Diskonto

Kebijakan Diskonto ialah pengurangan atau penambagan jumlah uang yang beredar di masyarakat dengan cara megubah diskonto bank umum. Apabila bank sentral telah menghitung jumlah uang yang beredar melebihi keterbutuhan (gejala inflasi), makan bank sentra; akan mengambil kebijakan untuk menaikkan suku bunga. Dengan kebijakan tersebut, secara otormatis akan merangsang datangnya orang-orang untuk menabung. -

Kebijakan Cadangan Kas

Bank sentral dapat menyusun peraturan untuk mengatur (menaikkan dan menurunkan) cadangan kas yang ada (cash ratio). Bank umum menerima uang dari nasabah (tabungan, giro, sertifikat deposito, dan lainnya) yang tentu saja ada persentase tertentu dari mata uang yang disetorkan nasabah. -

Kebijakan Kredit Ketat

Kredit tetap diberikan oleh bank umum, namun pemberian tersebut haruslah berdasarkan syarat-syarat yang cakupannya meliputi 5C yaitu Character, Capability, Collateral, Capital, dan Condition of Economy. Dengan kebijakan ekonomi kredit tetat, jumlah uang yang secara efisien akan dengan mudah dapat diawasi. Kebijakan semacam ini juga dapat diambil ketika ekonomi sedang mengalami gejala inflasi. -

Kebijakan Dorongan Moral

Bank sentral mampu memberikan pengaruh terhadap jumlah uang yang beredar dengan berbagai bentuk semisal pidato, pengumuman, serta edaran yang ditujukan terhadap bank umum serta pelaku moneter lainnya. Isi dari pengumuman tersebut diantaranya adalah berupa seruan atau ajakan untuk menahan pinjaman tabungan.

Baca Juga Artikel Yang Mungkin Berhubungan : Jenis Sistem Upah Dalam Ilmu Ekonomi Beserta Penjelasannya

Alat Kebijaksanaan Moneter

Kebijakan moneter dapat dilakukan dengan menjalankan instrumen kebijakan moneter, yaitu antara lain :

-

Operasi pasar terbuka uang rupiah atau valuta asing

Operasi pasar terbuka adalah cara mengendalikan uang yang beredar dengan menjual atau membeli surat berharga pemerintah (government securities). Jika ingin menambah jumlah uang beredar, pemerintah akan membeli surat berharga pemerintah. Namun, bila ingin jumlah uang yang beredar berkurang, maka pemerintah akan menjual surat berharga pemerintah kepada masyarakat. Surat berharga pemerintah antara lain diantaranya adalah SBI atau singkatan dari Sertifikat Bank Indonesia dan Surat Berharga Pasar Uang (SBPU).

-

Penetapan cadangan wajib minimum

Politik cadangan kas artinya kebijakan untuk menaikkan atau menurunkan cadangan kas yang harus ada di bank-bank umum. Apabila kondisi perekonomian terjadi kenaikan harga (inflasi), maka bank sentral dapat menaikkan cadangan kas minimumnya sehingga uang yang beredar dapat dikurangi. Sebaliknya jika kondisi perekonomian sedang lesu, maka pemerintah dapat menurunkan cadangan kas minimumnya, sehingga uang yang beredar bertambah karena banyaknya pinjaman yang diberikan kepada masyarakat. Akibat dari naiknya cadangan kas, maka kemampuan bank umum untuk memberikan pinjaman berkurang atau bank umum tidak mampu memberikan pinjaman dan sekaligus dana yang menganggur di bank semakin bertambah.

-

Penetapan tingkat diskonto

Penetapan tingkat diskonto adalah pengaturan jumlah uang yang beredar dengan memainkan tingkat bunga bank sentral pada bank umum. Bank umum kadang-kadang mengalami kekurangan uang sehingga harus meminjam ke bank sentral. Untuk membuat jumlah uang bertambah, pemerintah menurunkan tingkat bunga bank sentral, serta sebaliknya menaikkan tingkat bunga demi membuat uang yang beredar berkurang.

-

Pengaturan kredit atau pembiayaan

Pengaturan kredit atau pembiayaan merupakan kebijakan untuk memperketat atau mempermudah dalam pemberian pinjaman kepada masyarakat. Untuk mengatur kegiatan ekonomi agar lebih tumbuh dengan baik, maka pemerintah (Bank Indonesia) dapat melakukan pengawasan pinjaman secara selektif dengan tujuan untuk memastikan bahwa bank umum memberikan pinjaman-pinjaman dan melakukan investasi-investasi sesuai dengan yang diinginkan pemerintah. Misalnya untuk mendorong sektor industri, maka bank sentral dapat membuat peraturan yang mengharuskan bank umum meminjamkan sebagian dananya kepada usaha-usaha sektor industri dengan syarat-syarat yang ringan.

-

Kebijaksanaan lain yang dianggap perlu

Disamping alat kebijaksanaan diatas masih ada lagi alat kebijaksanaan yang dapat dan pernah dilaksanakan oleh Indonesia :

- Bujukan moral

Himbauan moral adalah kebijakan moneter untuk mengatur jumlah uang beredar dengan jalan memberi imbauan kepada pelaku ekonomi. Contohnya seperti menghimbau perbankan pemberi kredit untuk berhati-hati dalam mengeluarkan kredit untuk mengurangi jumlah uang beredar dan menghimbau agar bank meminjam uang lebih ke bank sentral untuk memperbanyak jumlah uang beredar pada perekonomian. -

Sanering

Sanering adalah kebijakan untuk menggunting uang kertas yang beredar menjadi dua bagian, satu bagian atau setengah nilai nominaluang itu diganti dengan uang kertas baru dan setengahnya lagi diganti dengan obligasi Negara. Kebijakan ini terjadi pada zaman pemerintahan Sukarno. -

Pergantian uang

Kebjaksanaan ini adalah mengganti uang lama dengan uang baru dengan perbandingan uang lama senilai Rp 1000,- diganti dengan uang baru dengan dengan nominal satu rupiah. Kebijakan ini diloaksanakan pada akhir kebijakan Sukarno atau awal pemerintahan Suharto. -

Devaluasi

Devaluasi berkaitang dengan kebijaksanaan pemerintah untuk menurunkan nilai uang dalam negeri terhadap nilai uang luar negeri.

Baca Juga Artikel Yang Mungkin Berhubungan : Definisi Fungsi Dan Syarat Uang Dalam Ilmu Ekonomi

Operasi Kebijakan Moneter

operasi kebijakan moneter terdiri dari instrumen-instrumen moneter, sasaran operasional, sasaran antara, dan sasaran akhir.

-

Instrumen-instrumen moneter

Kebijakan moneter dapat dilakukan dengan menjalankan instrumen kebijakan moneter, yaitu antara lain :

1. Operasi Pasar Terbuka (Open Market Operation)

Instrumen ini merupakan alat kebijakan moneter yang terpenting karena merupakan determinan utama antara perubahan tingkat suku bunga dengan monetary base serta menjadi sumber utama untuk mempengaruhi fluktuasi jumlah uang beredar. Operasi pasar terbuka meliputi tindakan menjual atau membeli surat berharga pemerintah (government securities). Jika ingin menambah jumlah uang beredar, pemerintah akan membeli surat berharga pemerintah. Namun, bila ingin jumlah uang yang beredar berkurang, maka pemerintah akan menjual surat berharga pemerintah kepada masyarakat. Surat berharga pemerintah antara lain yaitu SBI (Sertifikat Bank Indonesia) dan SBPU (Surat Berharga Pasar Uang).

Operasi pasar terbuka memiliki dua pengaruh utama terhadap kondisi pasar uang yaitu pertama, menaikkan cadangan bank-bank umum yang turut dalam transaksi. Hal ini dikarenakan dalam pembelian surat berharga misalnya, bank sentral akan menambah cadangan bank umum yang menjual surat berharga tersebut, akibatnya bank umum dapat menambah jumlah uang yang beredar (melalui proses penciptaan kredit). Pada saat bank sentral menjual surat-surat berharga di pasar terbuka, cadangan bank-bank umum akan menurun. Berikutnya bank-bank ini dipaksa untuk mengurangi penyaluran kreditnya, dengan demikian akan mengurangi jumlah uang beredar. Pengaruh yang kedua, tindakan pembelian atau penjualan surat berharga akan mempengaruhi harga (dan dengan demikian juga tingkat bunga) surat berharga, sehingga mengakibatkan menurunnya jumlah uang beredar dan meningkatkan tingkat suku bunga.

Berdasarkan tujuannya, operasi pasar tebuka dibagi menjadi dua jenis yaitu:

- Dynamic open market operation

Bertujuan untuk mengubah jumlah cadangan dan monetary base. - Defensif open market operation

Bertujuan untuk mengontrol faktor-faktor lain yang dapat mempengaruhi jumlah cadangan dan monetary base.

2. Tingkat Diskonto (Discount Rate)

Kebijakan ini meliputi tindakan untuk mengubah tingkat bunga yang harus dibayar oleh bank umum dalam hal meminjam dana dari bank sentral. Kebijakan ini pada dasarnya bertujuan untuk mempengaruhi tingkat diskonto yang selanjutnya akan berpengaruh terhadap jumlah uang beredar melalui perubahan tingkat bunga pinjaman. Dengan menaikkan diskonto, maka biaya untuk meminjam dana dari bank sentral akan naik sehingga akan mengurangi keinginan bank umum untuk melakukan peminjaman ke bank sentral. Akibatnya, jumlah uang yang beredar dapat ditekan atau dikurangi. Di samping itu, posisi jumlah cadangan juga dapat dipengaruhi melalui instrumen ini. Apabila tingkat diskonto mengalami kenaikan, maka akan meningkatkan biaya pinjaman pada bank. Peningkatan jumlah cadangan ini merupakan indikasi bahwa bank sentral menerapkan kebijakan moneter yang ketat.

3. Penetapan giro wajib minimum (minimum reserve requirement)

Rasio cadangan wajib adalah mengatur jumlah uang yang beredar dengan memainkan jumlah dana cadangan perbankan yang harus disimpan pada pemerintah. Apabila cadangan wajib minimum diturunkan, maka akan mengakibatkan terjadinya peningkatan jumlah deposito sehingga jumlah uang beredar cenderung meningkat dan sebaliknya apabila cadangan wajib minimum dinaikkan, maka akan mengurangi jumlah deposito yang akhirnya akan menurunkan jumlah uang yang beredar. Sehingga untuk menambah jumlah uang, pemerintah menurunkan rasio cadangan wajib. Untuk menurunkan jumlah uang beredar, pemerintah menaikkan rasio.

4. Himbauan Moral (Moral Persuasion)

Himbauan moral merupakan kebijakan moneter untuk mengatur jumlah uang beredar dengan jalan memberi imbauan kepada pelaku ekonomi. Kebijakan ini dilakukan oleh Bank Indonesia dengan meminta atau mengimbau bank-bank untuk selalu mempertimbangkan kondisi makro ekonomi maupun kondisi mikro masing-masing bank dalam menyusun rencana ekspansi kredit yang realitas. Kebijakan persuasi moral ini pada dasarnya dimaksudkan untuk mendorong perbankan agar senantiasa menerapkan prinsip kehati-hatian dalam memberikan kredit,

untuk mengurangi jumlah uang beredar dan menghimbau agar bank meminjam uang lebih ke bank sentral untuk memperbanyak jumlah uang beredar pada perekonomian namun dengan tetap memberikan kebebasan bagi perbankan untuk tumbuh dan berkembang berdasarkan mekanisme pasar.

- Kredit selektif

Politik bank sentral untuk mengurangi jumlah uang yang beredar dengan cara memeperketat pemberian kredit. - Politik sanering

Politik sanering ini dilakukan bila sudah terjadi hiper inflasi. Kebijakan ini pernah dilakukan oleh Bank Indonesia pada tanggal 13 Desember 1965 yang melakukan pemotongan uang dari Rp 1.000 menjadi Rp 1.

-

Sasaran operasional (Operational Target)

Variabel sasaran operasional digunakan untuk mengarahkan sasaran antara. Penetapan sasaran operasional tergantung pada jalur mana yang diyakini efektif dalam transmisi kebijakan moneter. Kriteria sasaran operasional antara lain:

- Dipilih dari variabel moneter yang memiliki hubungan yang stabil dengan sasaran.

- Dapat dikendalikan oleh bank sentral.

- Tersedia lebih segera dibanding sasaran antara, akurat dan tidak sering direvisi

-

Sasaran antara (intermediate target)

Hubungan antara sasaran operasional dan sasaran akhir kebijakan moneter bersifat tidak langsung dan kompleks. Untuk alasan itu, para ahli moneter dan praktisi bank sentral mendesain simple rule untuk membantu pelaksanaan kebijakan moneter dengan cara menambahkan indikator yang disebut sebagai sasaran antara. Sasaran antara merupakan indikator untuk menilai kinerja keberhasilan kebijakan moneter, sasaran ini dipilih dari variabe-variabel yang memiliki keterkaitan stabil dengan inflasi, cakupannya luas, dapat dikendalikan oleh bank sentral, tersedia relatif cepat, akurat dan tidak sering direvisi, antara lain agregat moneter mencakup M1 (uang kartal dan uang giral) dan M2 (jumlah uang beredar), kredit perbankan, dan nilai tukar.

-

Sasaran akhir (final target)

Tujuan atau sasaran akhir kebijakan moneter tergantung pada tujuan yang dimandatkan oleh undang-undang bank sentral suatu negara. Misalnya Pasal 7 ayat (1) UU Nomor 3 Tahun 2004 tentang BI secara eksplisit mencantumkan bahwa tujuan akhir kebijakan moneter adalah mencapai dan memelihara kestabilan nilai rupiah (stabilitas moneter). Taylor (1995) menyatakan bahwa mekanisme transmisi kebijakan moneter adalah mekanisme transmisi kebijakan moneter merupakan jalur-jalur yang dilalui oleh kebijakan moneter dalam mempengaruhi sasaran akhir kebijakan moneter yaitu inflasi.

Baca Juga Artikel Yang Mungkin Berhubungan : Tujuan Otonomi Daerah

Kebijakan Moneter Bank Indonesia

1. Kestabilan Harga vs Pertumbuhan Ekonomi

Beberapa dasawarsa yang lalu, kebijakan moneter secara aktif digunakan untuk mendorong perekonomian dan lapangan pekerjaan, agar laju pertumbuhan ekonomi berada pada tingkat potensialnya. Peran Bank Indonesia sebagai bank sentral dalam konteks pengelolaan perekonomian secara makro, lebih difokuskan pada menjaga kestabilan harga. Dalam Undang-Undang No. 23/1999 tentang Bank Indonesia, terdapat pemikiran ulang dalam memformulasikan tujuan kebijakan moneter yang jauh lebih focus dari UU sebelumnya, yaitu memelihara kestabilan nilai rupiah.

Dari sudut pandang bank sentral, rasionalitas utama dari penerapan single objective kestabilan harga didasarkan pada relevansi sasaran tersebut sebagai tujuan kebijakan moneter. Dalam jangka panjang. Kebijakan yang dapat dilakukan oleh suatu bank sentral melalui sisi permintaan, hanya dapat mempengaruhi nilai nominal uang, sedangkan aktivitas riil perekonomian ditentukan disektor riil, misalnya melalui kebijakan yang dapat mempengaruhi produktivitas.

Pemerintah lebih mengutamakan pertumbuhan ekonomi, khususnya di Indonesia lebih didorong oleh tingkat konsumsi masyarakat. Dengan demikian, dapat memberikan tantangan tersendiri bagi Bank Indonesia dalam menjaga kestabilan harga dan pencapaian target inflasi yang ditetapkan. Paradigma kebijakan moneter sering disebut “activist monetary policy”. Paradigma ini tidak lepas dari keyakinan bahwa dalam jangka panjang terdapat “trade off” antara pengangguran dan inflasi, atau dikenal sebagai kurva Philips (Mankiw, 2000 : 335-337). Artinya dalam jangka panjang, bank sentral dapat mendorong pertumbuhan ekonomi secara permanen dengan mengorbankan inflasi pada tingkat tertentu.

Dalam manajemen perekonomian secara makro, biasanya pilihan kebijakan yang ditawarkan terbatas pada kebijakan ekonomi jangka pendek yang dapat meningkatkan permintaan agregat. Atas pandanngan tersebut, pendukung sasaran tunggal inflasi cenderung menyimpulkan bahwa trade off yang mungkin terjadi hanya bersifat jangka pendek. Dalam jangka panjang, pencapaian kestabilan harga justru akan mendukung pencapaian pertumbuhan ekonomi yang berkesinambungan. Dengan sasaran inflasi yang sesuai (compatible), kebijakan moneter dapat diarahkan untuk memengaruhi aggregate demand agar sejalan dengan kapasitas perekonomian dari sisi supply (Sabirin, 2002:4).

2. Inflation Targeting Framework (ITF)sebagai Kerangka Kebijakan Moneter

Kerangka kerja ini diterapkan secara formal sejak Juli 2005, setelah sebelumnya menggunakan kebijakan moneter yang menerapkan uang primer (base money) sebagai sasaran kebijakan moneter. Kinerja perekonomian pada masa lalu tidak terlalu menggembirakan. Tidak lama setelah krisi moneter menghantam Indonesia, ada perubahan yang mendasar dalam perumusan kebijakan moneter Indonesia. Jika sebelum krisis kebijakan moneter diarahkan untuk meralisasikan beberapa tujuan, seperti pertumbuhan ekonomi, kesempatan kerja, stabilitas harga, dan tujuan-tujuan pembangunan yang lebih luas , maka kebijakan saat ini hanya memiliki satu tujuan, yaitu menjaga dan mewujudkan tingkat inflasi yang rendah atau disebut sebagai kebijakan moneter dengan sasaran tunggal (inflasi) (Ismail, 2003 : 1).

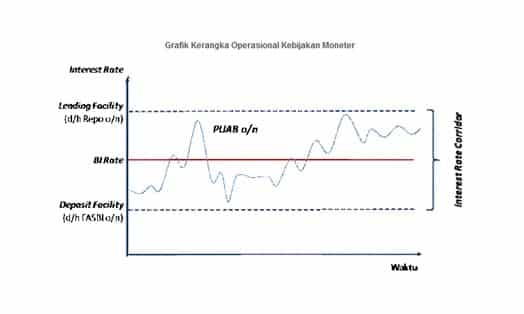

Untuk mencapai sasaran inflasi, kebijakan moneter dilakukan secara forward looking, artinya perubahan stance kebijakan moneter dilakukan melaui evaluasi apakah perkembangan inflasi ke depan masih sesuai dengan sasaran inflasi yang telah dicanangkan. Dalam kerangka kerja ini, kebijakan moneter juga ditandai oleh transparansi dan akuntabilitas kebijakan kepada publik. Secara operasional, stance kebijakan moneter dicerminkan oleh penetapan suku bunga kebijakan (BI Rate) yang diharapkan akan memengaruhi suku bunga pasar uang dan suku bunga deposito dan suku bunga kredit perbankan. Perubahan suku bunga ini pada akhirnya akan memengaruhi output dan inflasi.

Dalam terminolog moneter, kerangka kerja kebijakan yang didasarkan pada pencapaian suatu target inflasi yang diumumkan kepada publik secara eksplisit disebut sebagai inflation targeting framework. Target inflasi dapat dipandang sebagai suatu anchor kebijakan yang akan menentukan respon kebijakan yang diambil oleh bank sentral. Mengimplementasikan kebijakan inflation targeting tidak semudah yang dibayangkan. Hal ini disebabkan karena banyaknya faktor moneter dan non-moneter yang sulit dikendalikan bank sentral sebagai institusi yang bertanggung jawab atas implementasi kebijakan moneter (Ismail, 2003 : 1).

Setiap periode Bank Indonesia mengevaluasi apakah proyeksi inflasi ke depan masih sesuai dengan sasaran yang ditetapkan. Proyeksi ini dilakukan dengan sejumlah model dan sejumlah informasi yang dapat menggambarkan kondisi inflasi ke depan. Jika proyeksi inflasi sudah tidak kompatibel dengan sasaran, Bank Indonesia melakukan respon dengan menggunakan instrumen yang dimiliki. Misalnya jika proyeksi inflasi telah melampaui sasaran, maka Bank Indonesia akan cenderung melakukan pengetatan moneter.

Secara reguler, Bank Indonesia menjelaskan kepada publik mengenai asesmen terhadap kondisi inflasi dan outlook ke depan serta keputusan yang diambil. Jika sasaran inflasi tidak tercapai maka diperlukan penjelasan kepada publik dan langkah-langkah yang akan diambil untuk mengembalikan inflasi sesuai dengan sasarannya.

Dalam kondisi ekonomi yang sedang krisis, pemerintah menempuh kebijakan yang cenderung ekspansif, guna mendorong terciptanya pertumbuhan ekonomi yang cepat. Namun hal ini cenderung memberikan tekanan-tekanan terhadap inflasi. Sementara di sisi lain melalui penetapan inflation targeting bank sentral cenderung mengarah pada kebijakan untuk menciptakan inflasi yang rendah dan stabil. Dalam kerangka inflation targeting, otoritas moneter memiliki kebebasan dalam menentukan stance kebijakan yang akan diambil, tetapi kebebasan tersebut dibatasi oleh komitmen untuk mencapai suatu sasaran inflasi tertentu.

Pada umumnya, implementasi kebijakan moneter dalam mencapai sasaran akhir, baik sasaran pengendalian inflasi, maupun pertumbuhan ekonomi, dapat dilakukan melalui dua target pendekatan,yaitu quantity targeting dan price targeting. Dengan kata lain, strategi kebijakan moneter berbasis pada pengendalian uang beredar atau suku bunga.

Baca Juga Artikel Yang Mungkin Berhubungan : Pengertian Resesi

Implikasi Kebijakan Moneter

- Pertumbuhan Ekonomi

Dari sisi permintaan, sumber utama pertumbuhan ekonomi masih akan ditopang oleh kegiatan konsumsi. Sementara itu, mengingat kondisi global yang belum terlalu kondusif, pertumbuhan ekspor dan investasi diperkirakan belum akan mengalami peningkatan yang cukup berarti. Sedangkan dari sisi penawaran, seluruh sektor ekonomi diperkirakan akan mengalami peningkatan kegiatan yang positif, seperti sector industry pengolahan, sector perdagangan, dan sector pengangkutan menjadi penyumbang utama pertumbuhan ekonomi (Laporan BI, 2003 : 16). -

Laju Inflasi

Di bidang inflasi, meskipun mengalami tekanan permintaan, secara umum pekembangannya sudah mulai menunjukkan kecenderungan tekanan harga yang tidak terlalu tinggi. -

Nilai Tukar

Secara umum, nilai tukar rupiah pada Triwulan IV-2003 bergerak relatif stabil dengan kecenderungan melemah. -

Suku Bunga

Seiring dengan membaiknya indikator-indikator ekonomi dan moneter, terutama berkurangnya tekanan inflasi dan nilai tukar relatif stabil dalam negeri berdampak positif terhadap suku bunga. Penurunan suku bunga SBI tidak serta merta menurunkan suku bunga pinjaman perbankan. Hal ini berarti fungsi intermediasi perbankan di Indonesia tampaknya belum pulih sepenuhnya. -

Uang primer

Dalam pengendalian moneter, Bank Indonesia memiliki sasaran operasional, yaitu mempertahankan level uang primer agar sesuai dengan kebutuhan riil perekonomian dan konsisten dengan pencapaian target inflasi. -

Perbankan

Secara umum, kinerja sector perbankan belum menunjukkan perbaikan yang berarti. Meskipun beberapa indikator perbankan, yakni pengumpulan dana pihak ketiga (DPK) dan permodalan meningkat, namun indikator-indikator lain, seperti komposisi aktiva produktif, perkembangan kredit, dan penyaluran kredit baru masih belum optimal.

Perkembangan dan prospek ekonomi moneter dewasa ini mengharuskan adanya upaya untuk menjaga momentum keberhasilan yang dicapai. Untuk itu, kebijakan moneter yang ditempuh perlu diupayakan secara konsisten lewat penyerapan kelebihal likuiditas melalui Operasi Pasar Terbuka (OPT), agar uang primer tetap berada pada level dibawah indikatif targetnya sehingga tidak menimlbulkan tekanan baru pada inflasi dan nilai tukar. Dengan berbagai perkembangan dan perubahan yang mnedasar dalam perekonomian dan sector keuangan telah menyebabkan paradigm lama kebijakan moneter melalui transmisi uang beredar perlu dikaji ulang. Transmisis kebijakan moneter melalui kuantitas, seperti uang beredar dan kredit diyakini tidak sekuat pada masa lalu. Mekanisme transmisi melalui harga, seperti suku bunga dan nilai tukar, diyakini lebih mendekati kenyataan yang terjadi di Indonesia dewasa ini dan di masa mendatang.

Dibidang perbankan, dalam rangka mendukung efektivitas kebijakan moneter, focus utama kebijakan perbankan masih dikonsentrasikan kepada kelanjutan program restrukturisasi perbankan serta meningkatkan fungsi intermediasi perbankan. Selain itu, peningkatan pengawasan bank sebagai upaya untuk memelihara Capital Adequacy Ratio (CAR) bank-bank yang telah mencapai 8%, khususnya terhadap bank-bank yang struktur permodalannya masih rentan terhadap pengaruh kenaikan suku bunga, melemahnya nilai tukar, dan penurunan kualitas kredit. Upaya pemulihan ekonomi dan menjaga kestabilan sistem keuangan sangat tergantung kepada dukungan aspek diluar ekonomi, seperti keamanan, sosial dan politik dalam negeri. Oleh karena itu, sebagai bagian dari kerangka kebijakan makroekonomi secara keseluruhan, kebijakan Bank Indonesia di bidang moneter, perbankan, dan sistem pembayaran tidak dapat dipisahkan dengan keselarasan kebijakan fiscal dan sektor riil.

Baca Juga Artikel Yang Mungkin Berhubungan : Penjelasan Jenis-Jenis Pengangguran Dalam Ilmu Ekonomi

Kebijakan Moneter dan Perbankan

Perkembangan moneter dan perbankan di Indonesia sejak orde baru pada dasarnya dapat digolongkan dalam 3 periode, yaitu:

1. Periode stabilisasi dan rehabilitasi ekonomi.

Kebijakan moneter dan perbankan pada periode stabilisasi dan rehabilitasi ekonomi di awal orde baru pada dasarnya untuk mengatasi kondisi ekonomi yang sangat memprihatinkan saat itu. meskipun tidak ada angka inflasi yang pasti dan disepakati namun berbagai pengamat memperkirakan tingkat inflasi berkisar 650% per tahun, suatu angka yang fantastis dibandingkan dengan kondisi perekonomian negara-negara tetangga saat itu.

Untuk menghambat laju inflasi tersebut pemerintah mengupayakan pengendalian tingkat inflasi kebatas yang lebih aman, meningkatkan ekspor, dan mencukupkan sandang bagi masyarakat. Dalam rangka mengendalikan inflasi diambil dua kebijakan pokok. Pertama mengubah kebijakan anggaran defisit menjadi anggaran berimbang. Kedua, menjalankan kebijakan kredit yang sangat ketat dan kualitatif. Pada periode ini pula pemerintah, sebagai bagian dari penataan kembali ekonomi, dilakukan pula penataan sistem perbankan dengan mengeluarkan Undang-undang No. 14 Tahun 1967 tentang Pokok-pokok Perbankan dan Undang-undang No. 13 Tahun 1968 tentang Bank Indonesia.

2. Periode saat ekonomi ditunjang sektor minyak.

Kebijakan pemerintah dalam upaya mobilisasi dana masyarakat sebagai sumber pembiayaan pembangunan disertai dengan penyediaan Kredit Likuiditas Bank Indonesia (KLBI) yang berbunga rendah memperbesar kemampuan perbankan dalam penyaluran kredit. Penyediaan KLBI dalam jumlah besar akibat besarnya penerimaan negara dari hasil ekspor minyak pada pertengahan dekade 1970-an yang dikenal dengan istilah “boom minyak”, mendorong tingginya kembali tingkat inflasi.

Kebijakan moneter yang ditempuh pada periode boom minyak ini antara lain:

- a. Menetapkan pagu kredit (credit ceiling) dan aktiva lainnya.

- b. Menaikkan bunga kredit.

- c. Menaikkan bunga deposito.

- d. Menaikkan ketentuan cadangan likuiditas wajib.

3. Periode deregulasi perbankan.

Memasuki dekade 1980-an ekonomi Indonesia mengalami resesi sebagai dampak dari resesi dunia. Produk domestik bruto turun drastis menjadi hanya 2,2% dibandingkan rata-rata 7,7% pada tahun-tahun sebelumnya, bahkan pernah mencapai 9,9% pada tahun 1980. Sementara itu, neraca pembayaran terus meburuk dan bahkan terjadi defisit sebesar USD 1,930 juta pada tahun 1982. Untuk mengatasi kondisi ekonomi yang semakin memburuk tersebut, pemerintah melakukan perubahan kebijakan di bidang ekonomi termasuk moneter dan perbankan.

Kebijakan-kebijakan yang ditempuh pemerintah pada saat itu antara lain:

- a. Penyesuaian nilai tukar rupiah terhadap dollar Amerika Serikat pada bulan Maret 1983 dari Rp 700 menjadi Rp 970.

- b. Penjadwalan ulang proyek-proyek yang menggunakan devisa dalam jumlah besar.

- c. Melakukan deregulasi sektor moneter dan perbankan dengan berbagai jenis paket kebijakan.

Baca Juga Artikel Yang Mungkin Berhubungan : Pengertian, Fungsi Dan Macam-Macam Sistem Ekonomi Beserta Ciri-Cirinya Terlengkap

Pemulihan Ekonomi dalam Kebijakan Moneter

1. Krisis moneter indonesia

Krisis yang melanda bangsa Indonesia, menjadi awal terpuruknya sebuah negara dengan kekayaan alam yang melimpah ini. Dari awal 1998, sejak era orde baru mulai terlihat kebusukannya Indonesia terus mengalami kemerosotan, terutama dalam bidang ekonomi. Nilai tukar semakin melemah, inflasi tak terkendali, juga pertumbuhan ekonomi yang kurang berkembang di negara ini.

Pada Juni 1997, Indonesia terlihat jauh dari krisis. Tidak seperti Thailand, Indonesia memiliki inflasi yang rendah, perdagangan surplus lebih dari 900 juta dolar, persediaan mata uang luar yang besar, lebih dari 20 milyar dolar, dan sektor bank yang baik. Tapi banyak perusahaan Indonesia banyak meminjam dolar AS. Di tahun berikut, ketika rupiah menguat terhadap dolar, praktisi ini telah bekerja baik untuk perusahaan tersebut — level efektifitas hutang mereka dan biaya finansial telah berkurang pada saat harga mata uang lokal meningkat.

Pada Juli, Thailand megambangkan baht, Otoritas Moneter Indonesia melebarkan jalur perdagangan dari 8 persen ke 12 persen. Rupiah mulai terserang kuat di Agustus. Pada 14 Agustus 1997, pertukaran floating teratur ditukar dengan pertukaran floating-bebas. Rupiah jatuh lebih dalam. IMF datang dengan paket bantuan 23 milyar dolar, tapi rupiah jatuh lebih dalam lagi karena ketakutan dari hutang perusahaan, penjualan rupiah, permintaan dolar yang kuat. Rupiah dan Bursa Saham Jakarta menyentuh titik terendah pada bulan September. Moody’s menurunkan hutang jangka panjang Indonesia menjadi “junk bond”.

Meskipun krisis rupiah dimulai pada Juli dan Agustus, krisis ini menguat pada November ketika efek dari devaluasi di musim panas muncul di neraca perusahaan. Perusahaan yang meminjam dalam dolar harus menghadapi biaya yang lebih besar yang disebabkan oleh penurunan rupiah, dan banyak yang bereaksi dengan membeli dolar, yaitu: menjual rupiah, menurunkan harga rupiah lebih jauh lagi.

Inflasi rupiah dan peningkatan besar harga bahan makanan menimbulkan kekacauan di negara ini. Pada Februari 1998, Presiden Suharto memecat Gubernur Bank Indonesiaa, tapi ini tidak cukup. Suharto dipaksa mundur pada pertengahan 1998 dan B.J. Habibie menjadi presidenSampai 1996, Asia menarik hampir setengah dari aliran modal negara berkembang. Tetapi,Thailand, Indonesia dan Korea Selatan memiliki “current account deficit” dan perawatan kecepatan pertukaran pegged menyemangati peminjaman luar dan menyebabkan ke keterbukaan yang berlebihan dari resiko pertukaran valuta asing dalam sektor finansial dan perusahaan.

Pelaku ekonomi telah memikirkan akibat Daratan Tiongkok pada ekonomi nyata sebagai faktor penyumbang krisis. RRT telah memulai kompetisi secara efektif dengan eksportir Asia lainnya terutaman pada 1990-an setelah penerapan reform orientas-eksport. Yang paling penting, mata uang Thailand dan Indonesia adalah berhubungan erat dengan dollar, yang naik nilainya pada 1990-an. Importir Barat mencari pemroduksi yang lebih murah dan menemukannya di Tiongkok yang biayanya rendah dibanding dollar.

2. Pemulihan ekonomi pasca krisis moneter

Kestabilan harga dan nilai tukar merupakan prasyarat bagi pemulihan ekonomi karena tanpa itu aktivitas ekonomi masyarakat, sektor usaha, dan sektor perbankan akan terhambat. Oleh karena itu, tidaklah berlebihan kiranya jika fokus utama kebijakan moneter Bank Indonesia selama krisis ekonomi ini adalah mencapai dan memelihara kestabilan harga dan nilai tukar rupiah. Apalagi Undang-undang No. 23 tahun 1999 tentang Bank Indonesia secara jelas menyebutkan bahwa tujuan Bank Indonesia adalah mencapai dan memelihara kestabilan nilai rupiah yang di dalamnya mengandung pengertian kestabilan harga (laju inflasi) dan kestabilan nilai tukar rupiah. Dengan perkataan lain, sesuai dengan UU No. 23 tahun 1999 sasaran kebijakan moneter Bank Indonesia hanya satu (single objective), yaitu memelihara kestabilan nilai rupiah. Hal ini berbeda dengan Undang-undang tentang Bank Sentral yang lama, yaitu UU No. 13 tahun 1968, yang menuntut Bank Indonesia untuk memenuhi beberapa sasaran sekaligus (multiple objectives), yakni mendorong kegiatan ekonomi, memperluas kesempatan kerja, dan memelihara kestabilan nilai rupiah, yang pencapaiannya pada hakekatnya dapat saling bertolak belakang, terutama dalam jangka pendek.

Untuk mencapai tujuan di atas, Bank Indonesia hingga saat ini masih menerapkan kerangka kebijakan moneter yang didasarkan pada pengendalian jumlah uang beredar atau yang di kalangan akademisi dikenal sebagai quantity approach. Di dalam kerangka tersebut Bank Indonesia berupaya mengendalikan uang primer (base money) sebagai sasaran operasional kebijakan moneter. Dengan jumlah uang primer yang terkendali maka perkembangan jumlah uang beredar, diharapkan juga ikut terkendali. Selanjutnya, dengan jumlah uang beredar yang terkendali diharapkan permintaan agregat akan barang dan jasa selalu bergerak dalam jumlah yang seimbang dengan kemampuan produksi nasional sehingga harga-harga dan nilai tukar dapat bergerak stabil.

Dengan menggunakan kerangka kebijakan moneter seperti telah diuraikan di atas, Bank Indonesia pada periode awal krisis ekonomi, terutama selama tahun 1998, menerapkan kebijakan moneter ketat untuk mengembalikan stabilitas moneter. Kebijakan moneter ketat terpaksa dilakukan karena dalam periode itu ekspektasi inflasi di tengah masyarakat sangat tinggi dan jumlah uang beredar meningkat sangat pesat.

Di tengah tingginya ekspektasi inflasi dan tingkat risiko memegang rupiah, upaya memperlambat laju pertumbuhan uang beredar telah mendorong kenaikan suku bunga domestik secara tajam. Suku bunga yang tinggi diperlukan agar masyarakat mau memegang rupiah dan tidak membelanjakannya untuk hal-hal yang tidak mendesak serta tidak menggunakannya untuk membeli valuta asing.

Upaya pemulihan kestabilan moneter melalui penerapan kebijakan moneter ketat yang dibantu dengan upaya pemulihan kepercayaan masyarakat kepada perbankan nasional mulai memberikan hasil positif sejak triwulan IV 1998. Pertumbuhan uang beredar yang melambat dan suku bunga simpanan di perbankan yang tinggi telah mengurangi peluang dan hasrat masyarakat dalam memegang mata uang asing sehingga tekanan depresiasi rupiah berangsur surut. Sejak pertengahan tahun 1998 nilai tukar rupiah terhadap USD cenderung menguat dan kemudian bergerak relatif stabil selama tahun 1999.

Sesuai dengan sistem nilai tukar mengambang yang diterapkan sejak 14 Agustus 1997, perkembangan nilai tukar rupiah lebih banyak ditentukan oleh mekanisme pasar. Di dalam sistem tersebut, penguatan nilai tukar rupiah yang terjadi sejak pertengahan 1998 hingga akhir 1999 lebih banyak disebabkan oleh meredanya tekanan permintaan valas sejalan dengan terkendalinya jumlah uang beredar dan turunnya ekspektasi inflasi.

Bank Indonesia hanya melakukan penjualan valas melalui mekanisme pasar pada harga pasar untuk mensterilisasi atau menyedot kembali ekspansi moneter yang berasal dari pembiayaan defisit anggaran pemerintah dan bukan terutama itujukan untuk mengarahkan nilai tukar rupiah ke suatu tingkat tertentu. Pelaksanaan penjualan valas itu pun tidak sampai membahayakan posisi cadangan devisa Bank Indonesia karena menggunakan devisa yang berasal dari penarikan hutang luar negeri pemerintah yang memang diperuntukkan untuk mendukung pembiayaan defisit anggaran pemerintah.

Nilai tukar rupiah yang menguat serta didukung oleh pasokan dan distribusi barang-barang kebutuhan pokok yang membaik telah mendorong penurunan laju inflasi sejak awal triwulan IV 1998. Bahkan, laju inflasi bulanan yang sempat mencapai 12,67% pada bulan Februari 1998, mencatat angka negatif atau deflasi dalam bulan Oktober 1998. Deflasi tersebut kemudian berlanjut sebanyak tujuh kali berturut-turut selama periode Maret – September 1999. Dengan perkembangan tersebut, laju inflasi selama tahun 1999 hanya mencapai 2,0%, jauh lebih rendah daripada laju inflasi selama tahun 1998 yang mencapai 77,6%. Berarti Indonesia telah berhasil mengelakkan bahaya hiperinflasi yang sempat mengancam selama paruh pertama 1998.

Dalam perkembangan selanjutnya, laju inflasi yang sangat rendah dan nilai tukar rupiah yang telah jauh menguat dibandingkan di masa puncak krisis telah memberikan ruang gerak bagi Bank Indonesia untuk memperlonggar kebijakan moneter dan mendorong penurunan suku bunga domestik. Sebagai cerminan kebijakan moneter yang agak longgar, pertumbuhan tahunan sasaran indikatif uang primer yang sebelumnya terus diturunkan hingga mencapai 11,2% pada Juni 1999, sejak awal semester II 1999 mulai dinaikkan hingga mencapai 15,7% pada Maret 2000. Sejalan dengan itu, suku bunga SBI 1 bulan yang selama ini menjadi patokan (benchmark) bagi bank-bank terus menurun dari level tertinggi 70,58% pada September 1998 menjadi 11,0% pada akhir April 2000. Penurunan suku bunga SBI yang cukup tajam itu diikuti oleh suku bunga pasar uang antarbank (PUAB) dan simpanan perbankan dengan laju penurunan yang hampir sama.

Adapun para ekonom sepakat ciri-ciri suatu Negara yang rentan terhadap krisis moneter adalah apabila Negara tersebut:

- Memiliki jumlah hutang luar negeri yang cukup besar

- Mengalami inflasi yang tidak terkontrol

- Defisit neraca pembayaran yang besar

- Kurs pertukaran mata uang yang tidak seimbang

- Tingkat suku bunga yang diatas kewajaran

DAFTAR PUSTAKA

- http://kinantiarin.wordpress.com/kebijakan-moneter/

- http://organisasi.org/definisi-pengertian-kebijakan-moneter-dan-kebijakan-fiskal-instrumen-serta-penjelasannya

- http://jurnal-sdm.blogspot.com/2009/06/kebijakan-moneter-derfinisi-dan.html

- http://thestory4u.wordpress.com/2010/09/16/kebijakan-moneter-indonesia-pasca-krisis-subprime-mortgage-di-us/

- http://www.bi.go.id

- Sabirin, Syahril. 2002. Kebijakan Moneter Bank Indonesia Dalam Mendukung Proses Pemulihan Ekonomi.

- Makalah disampaikan pada kuliah umum di Universitas Airlangga: Surabaya

- Yustika, Ahmad Erani. 2006. Perekonomian Indonesia: Deskripsi, Preskripsi, dan Kebijakan. Banyumedia Publishing : Malang